啥是宏观对冲交易?

时间:2019-09-01 10:21 来源: 对冲研投

2018年全球宏观风险爆发,一时间市场上全球宏观对冲基金如雨后春笋一般冒出。而且大多数机构投资者,无论卖方还是买方,言必称宏观。

2018年初,我们就在报告里提出 -- 在全球去杠杆和贸易战背景下,资产价格将会受到冲击,波动率将会上涨,甚至会造成流动性风险,投资者将会面临较大的尾部风险。而全球宏观策略由于具备管理尾部风险的功能,所以应该超配;但传统的量化或统计套利会由于资产的剧烈波动导致的beta特征的转换而失效。有些投资者因为2017年宏观对冲表现不好而轻视,事实证明,无论是去年2月份的闪电崩盘还是第四季度的风暴,国际上宏观对冲均表现优异,而传统量化或统计套利大多亏损。

来源:Bloomberg

结果,到了2019年,满大街都是宏观对冲…

这其中必然良莠不齐。那么如何甄别真正的宏观对冲?

01

定义

首先要明白,卖方的宏观研究和买方的宏观交易完全是两个不同的范畴:

· 卖方宏观大多基于确定性,且从宏观经济指标出发,找普适性答案;观点不一定可以转化成交易;且不须考虑“用兵”成本,不重视风险管理;

· 买方宏观大多基于不确定性,从宏观经济和微观经济中发现不稳定性,见微知著,从风险出发,防患于未然。如果说卖方宏观是军师,可以忽略风险管理;那么买方宏观则是统领全局的主帅,不但要把谋略落地于交易,而且要注重风险管理,权衡得失,所谓“兵者,国之大事,生死之地,存亡之道,不可不察也”。

对冲基金数据库HFRI给出的宏观对冲定义如下:

宏观对冲策略:

基金经理运用广泛的策略进行交易,其投资理念基于宏观经济变量的变动,以及前者对股票,固定收益,货币和大宗商品市场的影响。

基金经理运用各种投资技术,包括人为决策和系统决策,结合自上而下和自下而上的方法,量化或者基本面分析,长期和短期的结合。

虽然有些策略涉及相对价值策略的技巧,但宏观策略与相对价值策略的根本区别在于:宏观投资理念是预测证券的未来走势,而不是通过证券间的价差套利。

另外,虽然宏观和股票对冲基金经理都持有股票,宏观基金经理的投资理念是预测相关的宏观经济指数对证券价格的影响,而股票对冲基金经理的投资理念的核心是公司的基本面。

Macro: Investment Managers which trade a broad range of strategies in which the investment process is predicated on movements in underlying economic variables and the impact these have on equity, fixed income, hard currency and commodity markets. Managers employ a variety of techniques, both discretionary and systematic analysis, combinations of top down and bottom up theses, quantitative and fundamental approaches and long and short term holding periods. Although some strategies employ RV techniques, Macro strategies are distinct from RV strategies in that the primary investment thesis is predicated on predicted or future movements in the underlying instruments, rather than realization of a valuation discrepancy between securities. In a similar way, while both Macro and equity hedge managers may hold equity securities, the overriding investment thesis is predicated on the impact movements in underlying macroeconomic variables may have on security prices, as opposes to EH, in which the fundamental characteristics on the company are the most significant and integral to investment thesis.

—— 来源:HFRI

HFRI把宏观策略分为6个子策略(我们可以看到,HFRI把CTA也归入了宏观子策略,我们对此略有不同意见,今后有机会再详细探讨):

个人认为,宏观对冲主要有人为决策,系统化分散和多策略三个分支。笔者个人擅长系统化宏观,通过人工风险定性和量化信号的结合,构建高度分散的投资组合。

02

定性分析

从风险定性的角度 —— 只要基金经理自封权威,装标准答案,装确定性的,装未卜先知… 我个人把具备这些特征的全都划到假全球宏观里。

全球宏观,尤其以 Soros 为代表的一派,首先天生理念是基于不确定性,是一个怀疑权威,怀疑自己,不断自省的负反馈系统 —— 宏观对冲的 alpha 主要来自于此。这也是为什么量子基金历史上最好的基金经理 Stanley Druckenmiller在最近的《Real Vision》采访中说他有很强的做空偏好(short bias) —— “我有熊市情结,因为我最大绝对收益都是在熊市中实现。 我在熊市中的平均回报率远超过50% (And I also have bear-itis, because I made--my highest absolute returns were all in bear markets. I think my average return in bear markets was well over 50%. —— Stanley Druckenmiller)”。

只要基金经理的策略基于确定性,只要基金经理或交易员自封权威或神,他的策略就会变成泯然众人矣的beta,自我毁灭,无论是谁。

另外,宏观是看问题的方法,而不是工具特性。我发现,国内的人经常混淆交易宏观资产和宏观对冲:

交易宏观资产,并不一定是宏观对冲。比如宏观资产配置虽然也使用自上而下的方法,但毕竟是一种介于被动投资和主动投资之间的一个产物,比较缺乏空头和升维博弈思维,其beta特征明显;

宏观对冲并不一定交易宏观资产,它的视角居高临下,从宏观经济变量的变化对各个大类资产和微观资产(比如个股)的影响入手。宏观对冲可以通过多空配对,拼接各个宏观资产和微观资产,重塑自己的世界。所以在交易上会回避拥挤交易,从而捕捉到其他人看不到的alpha。从长周期看,宏观对冲和所有资产相关性接近于0,是真正的alpha之一。

03

定量分析

从定量的角度,宏观对冲具备几个典型特征:

宏观对冲的业绩长期可以穿越经济周期,与各类资产呈低beta甚至0 相关性特征。大多数人以为Soros为代表的宏观对冲因为交易高Beta资产,着重趋势交易,所以想当然地认为宏观对冲是高Beta策略。事实完全相反,宏观对冲经过时间和经济周期的洗礼,其实是低Beta策略。据Credit Suisse,Prisma, Research Affiliate统计,宏观对冲对于传统投资的Beta显著低于其他资产和策略,几乎趋近于0。

我们自己的宏观对冲实盘业绩和股,债,发达市场,新兴市场,大宗商品,房地产信托等资产Beta都是0,也验证了上面的统计。

来源:Credit Suisse/Tremont

根据瑞士信贷的基于1994-2008的数据统计,宏观对冲的6个月滚动业绩在MSCI World Index涨跌情况下,都实现正收益,呈非线性关系。

根据Research Affiliates的研究,基于1989-2016的数据统计,HFRI全球宏观策略的业绩和标普500,巴克莱债券指数,美元指数,Bloomberg大宗商品指数,保持极低的相关性(绝对值小于0.3)。

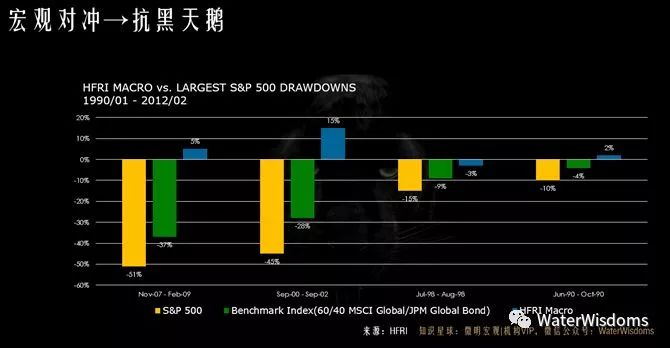

2. 宏观对冲在经济/金融危机或黑天鹅中一般实现正收益,有极强的尾部风险管理能力。

04

如何甄别宏观对冲基金

下面我们举例说明如何甄别宏观对冲基金:选取了3家国内的投顾作为样本。

首先,我们把国内的宏观对冲基准指数设计为(1/3中证800+1/3南华商品指数+1/3十年国债指数)。从统计中我们看出,基金A和C都和基准指数保持了较高的beta(大于0.5),和基准指数的上行相关性略低,但下行相关性较高(大于0.4),而且skewness都为负数,证明金融危机或抗黑天鹅风险能力较低。从定量的角度,我们也许可以说,基金A和C并不是严格意义上的宏观基金,或者至少需要更长时间的观察。

基金B虽然和基准指数保持低beta,低下行相关性,以及Skewness为正,相对于中国资产体现了很好的风险分散和下行保护功能;但由于(据说)主要覆盖国外资产,与另外两家不具备可比性。如果要做更科学的评估,需要更一线的调研,和其覆盖的资产作比较。

由于(股+债+商品)的基准指数是混合的资产,基准指数的子资产之间的波动不同步隐藏了一些风险,所以研判宏观基金更科学的做法是—— 对同一只基金,我们也要拆解它和各个大类资产的相关性。比如上面样本中一家基金,我们发现和沪深300指数和南华商品指数都保持了较高的相关性。这显然与前面Research Affiliates 研判的宏观基金与股,债,商品等各个资产之间的相关性都低于0.3还有一段差距。

注意,我们并不是否定上述策略,它们都有自己独到的优势和alpha。我们的分析目的在于,作为FOF要清楚知道自己底层的资产的beta风险在哪里,alpha来源又在哪里,防止资源错配或风险叠加。

综上所述,我们认为,至少目前在国内,真正的宏观对冲基金还凤毛麟角。我个人认为,也许由于以下原因:

国内金融工具不齐全,尤其是利率,汇率和融券工具;

但宏观工具缺少并不是主因,关键在于思维模式:国内投资者比较习惯于多头思维,排斥空头思维,导致线性思维难以短期内逆转;

国内政策干扰较多,舆论绑架的环境不利于空头实施校正大类资产估值的错误。比如2018年宏观基金经理大多预判出经济和金融市场的困境,但观点却被舆论(包括投资界)排斥;

宏观对冲要求基金经理保持独立思考,远离人云亦云 —— 这与近千年的大一统思维文化背景相悖。

数据来源:Wind,WaterWisdom

05

宏观对冲对FOF配置的战略意义

投资者,尤其FOF,在追星宏观对冲或追逐利润之前,首先应该明白为什么要配置宏观基金?

我个人理解:

宏观对冲是长周期上的alpha来源,拉长时间看,在所有的另类策略中,除了高频做市,也许只有宏观对冲是真正的低beta,高alpha (宏观对冲和市场中性从定量的角度主要区别在于,宏观对冲的短周期rolling beta一般较大,甚至接近于1;但拉长时间到1年以上,或经过一轮较大的涨跌周期,宏观对冲的beta一般趋近于0。而市场中性一般短周期rolling beta小,甚至接近于0;但把时间拉长或经过一轮较大的涨跌周期,市场中性的beta通常较大,甚至接近于1)。那么宏观对冲首先给FOF提供了一个分散beta风险,降低FOF业绩与经济周期相关性的功能 —— 这也是FOF之所以存在的初始目标之一;

由于宏观对冲具备在熊市中或黑天鹅中创造正收益的特性,它又可以给FOF提供一个下行保护;而且由于它在牛市中也可以实现正收益,宏观对冲实际给资产配置者提供了一个内含廉价的看跌期权的选项 —— 在牛市中不大幅拖累FOF组合,在熊市中又可以增加收益,优化FOF的Skewness —— 抗黑天鹅能力。

根据Research Affiliates(1989-2016)和Prisma(1990-2012)的研究,在传统60股+40%债的组合中分别加入10%,20%,30%的宏观对冲策略之后:

年化收益可以提高9%,19%,29%;

波动率可以降低7%,13%,18%;

夏普比率可以提高20%,40%,50%,

Skewness显著右移 —— 组合抗黑天鹅或熊市能力被加强。

综上,我认为,宏观对冲对于FOF组合有其战略意义:降beta和管理尾部风险,以提高FOF组合的alpha。投资者观察宏观对冲,应站在时间周期和宏观风险配置的制高点去理解,而不要盲目把它单纯当做一种替代刚兑的资产。