国内金融机构百万亿资管规模大起底!

时间:2018-08-30 08:35 来源: 东方财富Choice数据 作者:古林

随着国家经济的发展、人民收入的提高及家庭财富的快速积累,我国资产管理市场也在过去近20年时间迅猛扩张,包括银行理财、公募基金、券商资管、保险、信托及私募等财富管理机构向投资者提供大量产品,整体市场规模突破百万亿元。

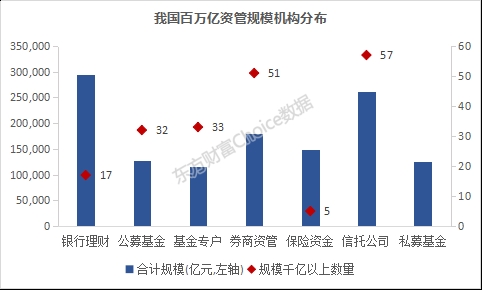

东方财富Choice数据显示,不考虑交叉持有因素,我国金融机构资管规模已攀升至125.67万亿元,其中银行理财资金余额约29.54万亿元,公募基金资产规模12.79万亿元,基金公司及子公司的专户规模合计11.61万亿元,券商资管合计17.96万亿元,保险资金运用余额达到14.92万亿元,信托公司受托管理余额26.25万亿元,私募基金规模12.6万亿元。

数据来源:东方财富Choice数据

各类机构中,资管规模达到1000亿元以上公司数量最多的为信托公司,共57家;证券公司合计51家,基金专户和公募基金公司分别有33家和32家。

此外,境内资管规模超过万亿元的机构共20家,商业银行独占11家,信托公司4家,保险公司3家,基金公司和券商各1家。

银行理财

分机构来看,规模庞大、最亲民的无疑是银行理财业务,传统商业银行拥有大量客户群体,通过推出各种精心设计的理财产品,能够满足客户的投资需求并提高揽储能力,商业银行逐渐成为我国资产管理业务的主力军。

根据银监会的数据统计,2007年底银行理财规模仅有5000亿元;随后在2009年底突破万亿元大关;2013年底突破10万亿元,到2015年国内银行理财规模已超过20万亿元,截至2017年底,总体体量已接近30万亿元,但增速逐渐下降。

从上市银行的情况来看,共11家商业银行资管规模超过1万亿元,其中工商银行、交通银行、招商银行和建设银行位列前4,分别管理资产达到3万亿元,2.7万亿元,2.2万亿元和2.1万亿元。

数据来源:东方财富Choice数据,截止2017年

公募基金

我国公募基金已发展20年,在A股牛熊交替过程中逐渐成熟、规模壮大,产品主要涵盖股票基金、混合基金、债券基金、货币市场基金等主流产品类型。截至2018上半年,公募基金管理人数量已达到127家,合计资产规模约12.79万亿元。

公募基金投资门槛较低,拥有的个人投资者数量近2亿,其中85%是持有基金资产规模5万元以下的投资者,在以余额宝为代表的货币基金率先实现金融理财与金融支付的融合后,互联网基金成为公募新形式及普惠金融的代表。

数据显示,共有32家基金公司的最新资产管理规模超过1000亿元,其中天弘基金以1.74万亿元居首,易方达基金、工银瑞信基金、建信基金、博时基金和南方基金位列第2-第6位,规模也在5000亿元之上。

数据来源:东方财富Choice数据,截止2018上半年

而为了更好地服务特定客户及满足机构的委托投资需求,基金专户理财应运而生,截止2018年一季度,基金公司专户管理资产规模4.79万亿元,基金子公司专户规模6.82万亿元,两者合计11.61万亿元。

其中,基金专户有13家公司规模超过1000亿元,创金合信基金、建信基金和中银基金排名前3位。基金子公司专户规模位列前茅的有招商财富资管、浦银安盛资管和建信资本资管,规模均在4000亿元以上。

数据来源:东方财富Choice数据,截止2018年一季度

证券公司

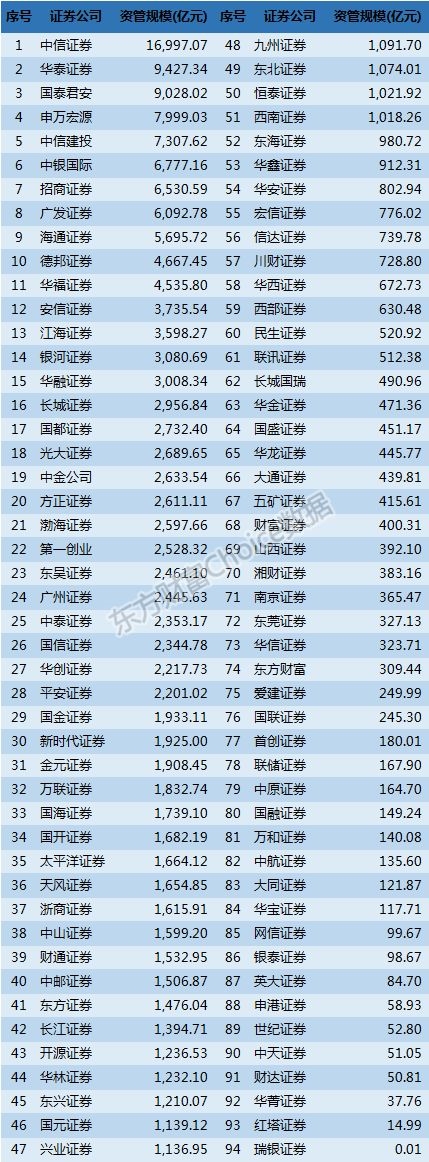

券商资管从2005年起步,在政策的扶持下实现跨越式发展,2012年创新大会以来总体规模由当年的1.2万亿元升至今年一季度末的16.12万亿元。

国内证券公司资管业务以资管子公司为主体,业务收入贡献行业整体可达到10%左右,结构上定向资管占比居多数地位,客户也以服务机构客户为主。

东方财富Choice数据显示,截止2017年末共94家证券公司经营资管业务,中信证券以16997亿元排名第一,领先优势明显;华泰证券和国泰君安紧随其后,分别受托管理资金约9427亿元和9028亿元,共有51家证券公司资管规模超过1000亿元。

数据来源:东方财富Choice数据,截止2017年

保险公司

2005年底,保监会批准设立第一批五家保险资产管理公司,保险资金从内部投资运作逐步形成为保险公司自主投资和资管公司受托投资的管理模式。

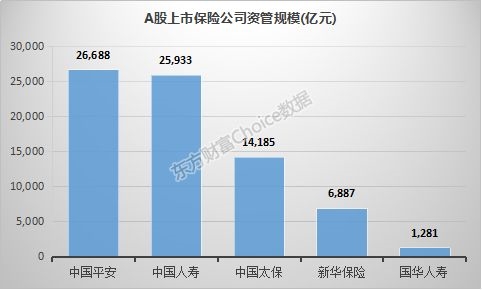

目前,保险资产管理公司的资金来源主要有三类,第一类是管理母公司的保费收入,这也是保险资管机构的主要资金来源;第二类是承接以银行等第三方金融机构的委托管理资金;第三类则是主动发起设立保险资管计划,截至2017年末我国保险资管计划余额为2.08万亿元。

保监会数据显示,截至去年末,保险资金运用余额14.92万亿元,较去年年初增长11.42%。其中,银行存款1.93万亿元,占比12.9%;债券5.16万亿元,占比34.6%;股票和证券投资基金1.83万亿元,占比12.3%;其他投资约6万亿元,占比40.19%。

四大上市险企的管理资产规模庞大,合计达到7.37万亿元,中国平安以2.67万亿元位列第一,中国人寿2.59万亿元排名第二,中国太保和新华保险分别管理1.42万亿元和6886亿元。

数据来源:东方财富Choice数据,截止2017年

信托公司

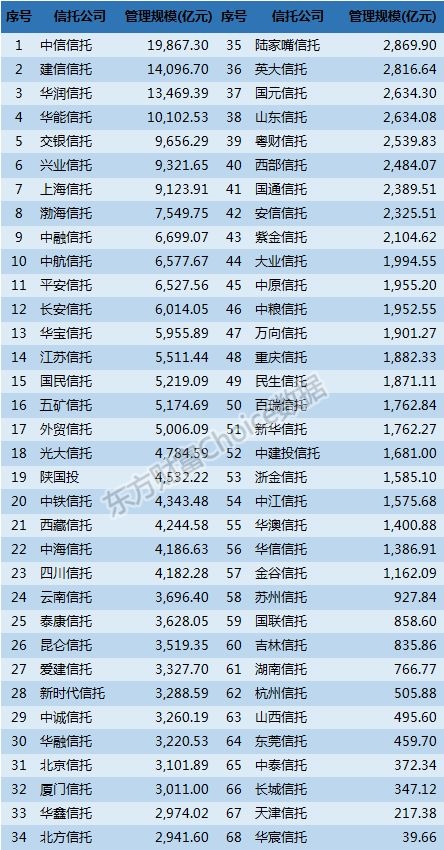

2017年,信托公司资产管理业务发展迅速,行业资产规模保持稳健增长,截至2017年末,全国68家信托公司管理的信托资产规模突破26万亿元,达26.25万亿元(平均每家信托公司3859.60亿元),同比增长29.81%。

从信托资金的投向来看,工商企业依然稳居信托投向的榜首,其后依次是金融机构、基础产业、证券投资、房地产。截至2017年年末,五大投向占比情况如下:工商企业占比27.84%,金融机构占比18.76%,基础产业占比14.49%,证券投资占比14.15%,房地产行业占比10.42%。与2016年年末相比,变化在于基础产业超过证券投资升至第三位。

各家信托公司中,中信信托、建信信托、华润信托和华能信托四家的资管规模超过1万亿元,分别达到1.98万亿元、1.41万亿元、1.35万亿元和1.01万亿元,57家信托公司的管理规模在1000亿元以上。

数据来源:东方财富Choice数据,截止2017年

私募基金

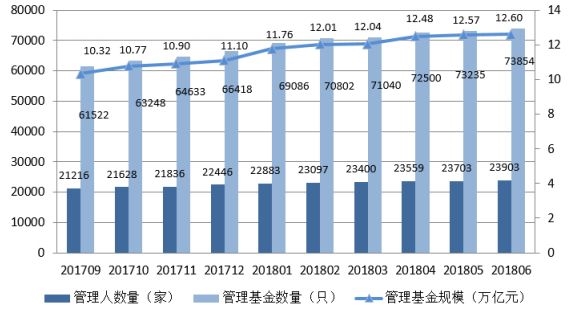

近两年,私募基金行业同样突飞猛进,截至2018年6月底,中国证券投资基金业协会已登记私募基金管理人23903家,已备案私募基金78354只,合计管理基金规模12.60万亿元,较之2017年末的11.10万亿元增长13.5%。

数据来源:基金业协会

按基金类型来看,私募股权投资基金占比最大,合计7.2万亿元;证券投资基金和其他私募投资基金的规模相当,分别为2.54万亿元和2.12万亿元;创业投资基金规模较小,约7487亿元。

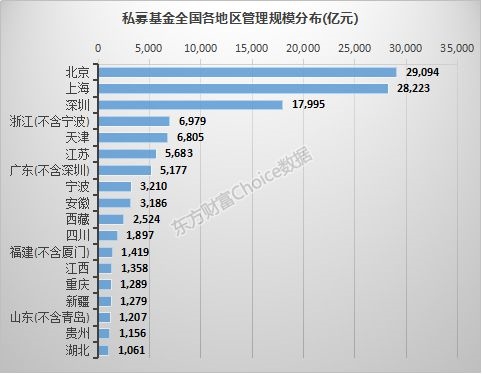

各地区中,北京、上海和深圳依然是三大私募聚集地,合计管理规模达到2.91万亿元、2.82万亿元和1.8万亿元;上述3个城市加上浙江(除宁波)和广东(除深圳),规模总计占比达到71.88%,资源集中趋势明显。

数据来源:东方财富Choice数据,截止2018上半年

与其他机构相比,各家私募公司的管理规模要小不少,平均管理基金规模仅6亿元,其中1-5亿元规模的家数最多,达到4236家;管理规模超过100亿元的有224家。