兴业量化投研:量化投资的历史现状和未来

时间:2018-01-01 16:37 来源: 前海开源 作者:江少坤

大家早上好,过去半年对量化来说是一个火很大的半年,因为从国内的行业来看,不论是权益还是在管理期货,在这半年应该来说就是火很大,为什么火很大?因为赚不到钱,而且有时候对很多管理人来说,不光赚不到钱,还亏了不少钱。所以对投资经理来说,什么时候火最大?就是亏钱的时候火会最大。那今天,我首先非常感谢主办方给我这个机会来给大家做这个关于量化行业的分享。

我先简单介绍一下自己。我是2015年底回国以后加入的前海开源,在那之前我其实是2000年就入行了,入行以后就一直专注于量化这个行业,最长的一段职业生涯是当初在雷曼兄弟的量化投资部,作为第二个团队成员进去,在那里待了近10年的时间。每次说到雷曼兄弟,还得再加一句,是倒闭之前的雷曼兄弟,倒闭之后,我们这个部门独立出来成立了一个新公司。对我来说,我在量化投资部,不管是在雷曼兄弟还是在它成立的新公司,待了接近十年的时间。在那之前以及之后,我在不同的投资银行不同的对冲基金,管理不同的量化策略。2015年底回来以后,加入前海开源就成立了前海开源的量化投资部,但稍微解释一下,我现在身份比较特殊,刚才跟主办方也说了,现在我的身份其实不是前海开源的身份,而是我们在香港的关系企业,叫第一前海金融。我现在是第一前海金融有限公司董事总经理。

今天想跟大家做的分享主要是从两个不同的维度来解释量化投资。第一个维度是时间维度,我想从这个维度跟大家探讨一下国内外量化投资的历史现状,然后我们来探讨一下未来大概会是一个什么情况。第二个维度是策略维度,其实我们如果看整个国际上,不仅仅只是国内,海外加上国内的量化投资最大的两块是什么,一个是管理期货,一个是量化权益。当然有许多不同的策略,但是从规模上来说,这两块不管是从海外来说,还是从国内来说,应该都是最大的。

1. 量化权益

1.1 海外量化权益的历史

我们先来看一下量化权益。我们来说一下量化权益方面的历史。在量化权益方面,海外是什么时候开始的?怎样开始的?起初,它并不是行业里的说法,而是一种学术上的说法。我们基本上可以公认量化投资开始于1900年。法国的数学家 Louis Bachelier,他当初写的博士论文,文章的名字叫做《投机理论》。基本上,这篇论文里面讲述了我们如何对未来做一个判断。如果今天对一个价格能做出正确的判断,那就非常简单。我们的判断如果正确的话,就会知道什么时候买,什么时候卖,百分之一百正确的话(当然这是不可能的),那就永远会赚钱。1900年以后,在20世纪30年代的时候,哥伦比亚商学院的教授 Benjamin Graham 和 David Dodd 他们写了一本书叫《证券分析》。写这本书的背景是什么?30年代是什么时候?是1929年股市刚刚崩溃的时候。那说到 Benjamin Graham,如果对他不熟悉的话,大家肯定对他的学生非常熟悉,沃伦•巴菲特就是他的学生。他写这本书的目的是想告诉投资人,你今天买卖股票,不是说一拍脑袋,想怎么买怎么买,想怎么卖怎么卖,你可以通过对它的研究来发掘公司的基本面情况,然后再来做决定,今天这只股票到底是应该买还是应该卖。从此以后一直到1952年,Harry Markowitz 写了现代资产配置理论(modern portfolio theory),并因此在1990年获得诺贝尔经济学奖。对于量化权益来说,现代资产配置理论就是基础,就是在考虑到风险的情况下,如何得到最佳的投资组合。基本上可以说,99%在海外做传统意义上的量化权益的人基本上用的都是这个理论。

我们一点点往下看,我相信我们这边肯定还有好几位也是量化投资行业里的资深人员,大家对三因子模型肯定也比较熟悉。再一点点往下,1993年,Jegadeesh 和 Titman 他们写的关于如何做动能的交易。过去这几十年以来,我们可以非常清楚的看到,在学术上,量化投资特别是量化权益是一步一步怎么走的。接下来,我们再来看一下行业,这边我列了几个不同的公司,最大最有名的就是BGI(Barclays Global Investors),它在1964年成立,2009年6月的时候就已经被 Black Rock 买下来了。在1971年的时候,他们就成立了第一只指数策略基金,1977年成立了第一只主动型量化权益策略基金。前面这几家像 LSB 这些公司,我想让大家关注一下,你可以看到一点:它们的创始人的名字后面都有 PhD 博士,为什么是这样呢?因为很多很多,包括 BGI 也是,他们在做这个行业的创始人基本上全是数学出身。

1.2 海外量化权益的现状

那如果看一下海外量化权益的现状,我们可以看到以策略来分主要是三大块,一个是量化多头,股票多空,市场中性,再加上股票多空的统计套利,这两块最大的区别是什么?无非就是它的交易频率。在市场中性的时候,平常我们讲的比较传统意义上的量化权益,它的交易频率估计是从周到月甚至到季度,可是如果你是做统计套利的话,基本上不能算非常高的频率,但是偏高频,一天可以交易数次,可是不管是哪一种,多因子选股都是核心。

如果对量化权益不是非常了解的话,我想稍微花一分钟的时间来解释一下什么叫多因子,因子到底是什么。如果翻一下字典,在字典里面找因子这两个字,你大概找不到一个非常明确的定义,那因子的定义到底是什么呢?我习惯把它解释成,如果说我今天看一个股票池,不管是沪深300、中证500、中证1000还是全A股市场,在这个股票池里面你会发现有一些股票的表现从长期来看会好于另外一些股票。举个非常简单的例子,你可以经常听到一些基本面投资经理、基金经理说,我是像沃伦•巴菲特一样,是非常典型的价值投资人。我们平常看价值看得最多的是什么?比如EP,EP是什么?EP对我们量化来说就是因子的一个,我在这个股票池里面,我们相信的是什么?我如果总是买低估值的股票,它的回报从长期来看就会好过整个基准或者说好过一些高估值的股票,这个就是因子的定义。那什么叫做多因子?今天能够给我带来超额收益的因子可能不止是EP,不止是这个价值,可能有很多别的东西,比如说可能有高股息率的股票,或者是一些行为或者技术面的因子,比如说国内用的非常多的反转因子,这些都是因子的概念。那多因子是干什么的呢?就是我把所有带有超额收益的股票集中在一起,变成一个投资组合,并且用这个投资组合打败市场。定义非常简单。

1.3 国内量化权益的历史

我刚说的是国外的量化权益,现在我们来看一下国内的量化权益的历史是什么情况。2004年国内出现第一只涉足量化领域的公募基金,接下来到2007年开始,2007年、2008年我们可以看到的是很多海归陆续回国,回国以后主要加入公募基金。然后,多因子选股这个概念就逐渐开始流行,可是真正做量化对冲的开始时间却是2010年。印象当中一开始2010年4月份有了股指期货以后,2010年、2011年、2012年前面这几年还是一个观望期,因为很多人也不太清楚股指期货到底怎么用,从大概2012年底2013年初开始,特别是在2014年有了一个爆发期,大家看明白了,可以利用它去选股,选出一篮子带有超额收益的股票,同时做空股指期货,进而可以实实在在地把超额收益转化成绝对收益。2012年、2013年一直到2015年9月股指期货受限之前,这期间就是市场中性策略的大爆发。

1.4 国内量化权益的现状

那国内量化权益的现状是什么?其实这张图跟刚才我们说海外的时候也很像,同样,多因子选股也是一个核心,但是在这里我们主要是两种策略,一个是市场中性,一个是多头。我们缺的是哪一块?我们不能做的是哪一块?就是统计套利,非常典型的统计套利,因为从投资效率角度讲,高频交易现在也不太能让你做,但是还是像海外一样,不管在哪一块,多因子选股都是一个核心。那我做多头的时候是什么时候,无非就是刚提到通过不同的因子选出一篮子股票,那如果说今天在政策允许的情况下,如果能够毫无限制的做空股指期货的话,那我的整个投资组合就变成了市场中性。刚这边漏说了一点,如果我们今天看美国市场,整个美国市场的总市值大概是25万亿的规模。虽然没有非常精确的统计,但是从不同的数据源我们差不多能够推测出戴着量化帽子的策略规模占这25万亿市值的10%~15%。如果就以10%的规模来说,那也是2.5万亿规模,这是一个极其庞大的数字。国内现在是什么情况?总规模大概是45万亿,公募大概是9万亿左右,私募大概是10万亿左右。如果今天你去Wind看一下量化公募基金,我上次看的时候这个数字大概是90只,然后你再去看指数增强,指数增强也是量化的一种,我看的这个数字是43只,加起来就是150只左右。我并没有将每只基金都拿出来看它的规模是多少,但是如果就算一个平均,如果每只基金是10个亿,乘起来就是1500亿,相对于45万亿规模来说是极其小的。从这方面往前看,国内的量化权益市场应该是相当大的。

2. 管理期货

2.1 海外管理期货的历史和现状

刚刚我们说的是量化权益,现在我们来说一下管理期货,也就是我们平常说的 CTA。首先,CTA 这个词从哪儿来的?Commodity Trading Advisors 这个词是1974年被创立出来的。我们交易的是期货而非商品,那为什么会把这个 Commodity 这个词放在前面?如果看一下整个期货市场,最早大概是五六十年代的时候,很多农产品期货就已经开始被交易了。受到追捧以后,从80年代到现在,各种各样全球性质的金融期货相继被推出,像股指期货、全球性质的股指期货、国债期货、外汇期货等等。但是回到刚才讲的,最开始交易的是什么?最开始交易的还是商品期货,所以商品 Commodity 这个词就一直被保留下来。这种管理期货策略也的确像量化权益一样,在美国也是一个量化对冲基金的先驱,它其实超过了30年的历史。我在2000年刚毕业的时候,第一个老东家,这个公司的名字叫 Michelle Richfield,它从1975年就开始交易了,我还没出生的时候他们已经开始在做这行了,想想看我们国内1975年的时候还在干什么。

管理期货策略有非常大的两个特点,第一,我们通常交易的都是流动性非常高的期货,不管是股指、债券、外汇还是大宗商品;第二,我们说 CTA 的时候可能另外一个词就马上浮现在脑海中,它就是趋势交易。怎么叫做趋势交易?我这边有张图,待会跟大家解释一下。但是,一般来讲趋势的信号就是完完全全基于历史的价格或者回报。对海外来说,管理期货策略有一个非常大的优势,即它是对整个权益的多头策略的一个非常好的对冲。2000年-2002年连续三年,包括2008年, SMP 的走势在这四年里面都是往下走的趋势,可是股票越往下走,管理期货的表现就越好。特别是2008年,2008年全球股市跌了百分之四五十的时候,那一年对我和整个管理期货的行业来说,我们的表现都特别好,所以管理期货提供分散性正回报的特性可以说在国外已经完完全全被证明。那这边我也提几个行业先驱,比如说坎贝尔88年就开始交易,Fort 93年开始交易,元盛应该是第一家进入中国国内的 CTA 管理人,它是从1997年开始交易。

2.2 国内管理期货的历史和现状

国内 CTA 的历史是什么情况?刚才提到一点,2010年4月到2015年9月,股指期货出现且没有被限制的时候是量化对冲策略的非常繁荣的发展期,2015年9月以后,股指期货受限之后可以看到在今天国内管理期货市场上大概90%的 CTA 管理人是从那之后出现的,为什么?你手里的钱必须要去处理,必须要去找东西投,所以可以看到一大批以前并不是做管理期货的现在都在做 CTA。

国内的现状又是什么情形呢?刚提到,2015年9月很多人去做 CTA,在2016年的时候整个国内商品市场的趋势非常明显,所以2016年可以看到大大小小的 CTA 表现都非常好,可是从2016年底至今,即过去大半年的时间,我们看到商品市场的不规律的波动。我刚说到的趋势交易,就是你必须在市场有趋势的时候才能抓住这个趋势赚钱,可是我们怕什么呢?如果市场一直没有趋势,那就赚不到钱,所以从16年底到大概一个月前这半年的时间,我们可以看到国内商品市场非常明显的连续上下波动,在这种情况下,国内好几家比较大型的 CTA 管理公司表现都不好,有的甚至回撤非常大。

3. 未来的展望

讲完量化权益和 CTA 的历史和现状,我们现在来探讨一下未来。事实上,未来谁都无法判断,没有人可以百分之百肯定说未来是怎么走。我的想法是有一句话叫做“存在即合理”,那对于投资策略来说,不管是量化还是非量化,如何称之为合理?我定义的合理是从长期来看,要给投资人带来长期的回报,能帮人赚钱,这个策略才有存在的合理性。量化投资有一个非常大的特点是什么?我们赚钱是希望赚什么样的钱?量化也好非量化也好,从量化的角度来看, 我们希望看到的回报与市场的有效性是息息相关的,市场有效性越差,策略的有效性就会越好。以量化权益来说,在国内70%的投资者都是散户,我们平常说的一句话是“很多韭菜可以割”。在国外市场,三分之二的钱都来自于机构,而且以国外标准来说,这些机构的钱都是聪明钱。如何才能称之为聪明钱?你在市场上有一点点机会,大家马上就一抢而空。国内市场不是这样,国内市场70%是散户,对于散户来说,他们有一个最大的特点就是做事的非有效性或者说非理性。举例来说,国内市场有非常明显的小盘效应,即从长期来看小盘股的表现会优于大盘股,可是过去半年不是这样,一九行情完全颠倒,所以很多做量化权益的人这段时间很难受。那小盘股效应从何而来?举一个非常简单的例子,你随便找一个炒股票的大妈,今天有两只股票,一只是五块钱的,一只是五百块的,如茅台,你问她会买什么,她十有八九会闭着眼睛说买五块钱的,因为对他们来讲,五块钱升到十块钱是一件很容易的事情,可是五百块升到一千块有点天方夜谭,这个例子比较偏向行为金融学。国外市场以机构为主,市场有效性非常高,国内市场以散户为主,市场有效性非常低,而市场的结构不可能在一夜间发生重大改变,虽然过去半年因为政策的原因我们看到一九行情,但是政策不可能永远这样持续,当政策收场的时候,整个市场将回到现在已有的这种状态,即以散户为主的状态。所以,对于量化权益,不论从市场的有效性还是从其在整个国内市场占比非常小的现状来看,其未来的发展前景还是非常广阔的。接下来给大家看几幅图,先说一下 CTA,刚说到关于 CTA 期货管理我们平常做的是趋势交易,如何称之为趋势交易?大家可以看一下这幅图,

这是我们在实盘中用的一个信号,这张图里有几条不同的线,首先大家看灰色的部分是上上下下,红色的线是从2002年开始一直到大概2015年的不同的走势,这两条线放在一起是什么意思?灰色的部分是对应时期的信号,这个信号大于零表示做多,小于零表示做空,从这里面我们看到,从这一点到这一点是一个非常典型的大牛市,我们的信号看到的是什么?绝大部分时候我的信号是正面,也就是说我要做多。这里正好倒过来了,这段线肯定是一个大熊市,我们的信号是在负面,小于零,也就是说这段时间我在做空。什么意思呢?做期货可以做多做空,它如果往上走我能够做多,它如果往下跌的时候我能够做空,这样市场好我能赚钱,市场差我也能赚钱。最怕的情况是上上下下的波动,虽然从整个趋势看是一个熊市,但是一段一段来看的话,它一直上下上下波动,在这种情况下我们的信号会跟着它做多做空。从短期来看,因为它没有一个明显的趋势,CTA的策略可能表现的不好。刚说的是期货,接下来我们看权益。

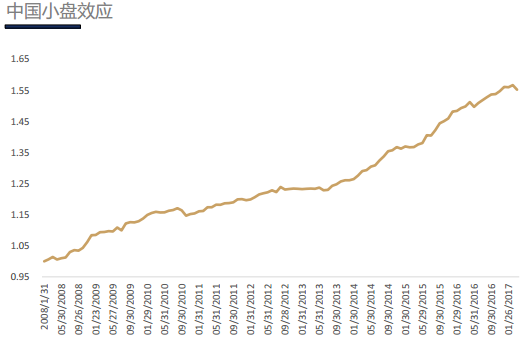

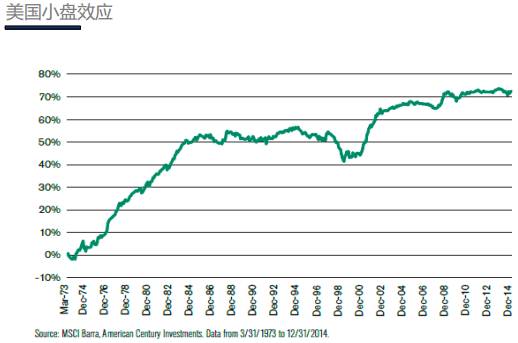

刚说到小盘效应,这张图表示小盘这一因子在国内的表现是什么样子。可以看到的一点是从2008年初开始一直到现在其走势还是很漂亮的,这一点我的数据没有更新,这个是在3月31日,我相信如果是看到今天的话,大概现在可能在这,有个一九行情反转。从接近九至十年的时间来看,小盘效应非常明显,可是过去半年它表现非常不好。那问题是未来会怎样?说实话,没有人知道未来会怎样,但是我给大家看另外一张图。刚刚是中国的小盘效应,接下来是美国的小盘效应,

这幅图是从1973年开始,一直到2014年底。从1973年开始一直到1986年这13年间,这条线与我们刚才看到的非常像,它几乎也是一直往上走,然后上上下下又有一个非常大的波动,然后就有一个灰色地带。可是过去几年基本上不赚钱也不亏钱。那现在的问题是,我看到美国市场过去几十年是这样,我们刚刚看到国内大概过去八九年是刚才那条线,我们现在大概处于这条线的哪个部位?说老实话,我不知道,但如果一定要猜的话,我还是相信我们处于这条线上面,为什么?因为刚刚提到了一点,国内市场70%散户的市场结构不会说变就变,变化肯定是一个漫长的过程,至于是10年还是20年,不清楚。

好吧,我的分享就到这里,谢谢。

本文作者:第一前海金融有限公司董事总经理,前海开源量化投资部资深顾问:江少坤

江少坤先生是资深海归人士,在华尔街有十几年的工作经验,对海外和国内的量化投资都非常了解。